出品:新浪财经上市公司研究院

作者:夏虫工作室/秋颂

近日,上市公司存于财务公司资金频繁“爆雷”,上市公司存于财务公司资金安全问题或刻不容缓。

先是6月4日ST亿利(维权)称超39亿元存款存在重大可收回性风险;而后6月18日晚间,东方集团(维权)又称超16亿元存款大额提取受限。上市公司资金究竟有没有被占用?

事实上,近年财务公司资金风险也引发监管重点关注。一方面,财务公司频现违规财务方式频繁出现存贷款业务违规、信贷资金被挪用、内控制度执行不到位、高管长期缺位等问题;另一方面,近年上市公司资金违规占用频发背后浮出财务公司身影,财务公司正成为资金占用的隐蔽通道。

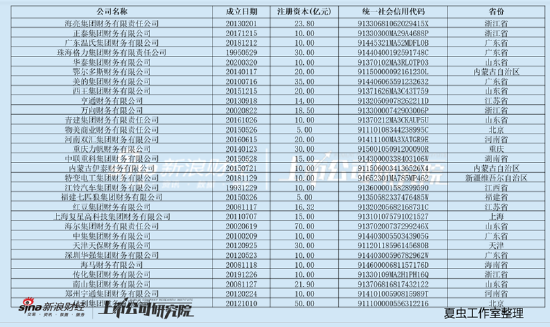

据统计,财务公司累计高达277家(注:金融监管总局数据,截至2023年12月末全国存续241家),其中大部分国企央企为主,民企财务公司为45家,占比不足两成。值得注意的是,民企注册资本金明显低于国企央企整体平均水平。

部分财务公司截图如下:

值得注意的是,上市公司向财务公司存款显著大于贷款。据悉,截至2023年末,上市公司在关联财务公司的存款余额超1.6万亿元,较2020年末增长42.3%;同期贷款余额为7340亿元,较2020年末增长31.7%。随着外部大环境周期性承压,上市公司与财务公司之间业务往来可能诱发的资金风险或需要监管及投资者再次高度重视。

基于以上背景,我们将对存续的241家财务公司可能与A股上市公司之间发生业务往来的进行全面深度复盘。我们将从以下几方面进行深入探讨:

第一,对于民企,我们重点关注财务公司背后是否可能出现“资金黑洞”。我们将重点筛选出可能呈现出风险信号特征的公司,即出现“高存低贷”、“母弱子强”及存贷结构失衡与利率不匹配等特征信号的公司;

第二,对于国企央企,我们侧重点关注中小股东利益保护上,如上市公司资金有没有可能流向集团低效资产,或上市公司低息向财务公司存巨款同时又高息外部机构举债的大存大贷行为等等。

我们发现,伊泰B股与财务公司之间往来超百亿元,占其账面货币资金近九成。伊泰B近年盈利尚可,颇为费解的是,公司的盘面股价却大幅低于每股净资产。伊泰B究竟有没有被低估?这背后有何玄机?

低估之谜?每股净资产与股价倒挂

伊泰B是由内蒙古伊泰集团有限公司(简称“伊泰集团”)于1997年8月在上交所B股上市。2012年7月,公司在香港联合交易所主板上市,股票简称“伊泰煤炭”,股票代码“3948.HK”,为国内首家“B+H”股上市的煤炭企业。公司H股自 2023 年 8 月 11 日在香港联合交易所有限公司退市,本次回购注销完成后,公司总股本变更为 29.29 亿股。

需要指出的是,伊泰B内蒙古地区最大的地方煤炭开采企业,已形成以煤炭开采为主业,煤化工、铁路运输等业务共同发展的多元化产业格局。公司煤矿全部位于神府东胜煤田,煤种以优质动力煤为主。截至 2023 年末,公司煤炭资源量 43.36 亿吨、可采储量 21.26 亿吨。

据悉,自2021 年全球经济从疫情中复苏,需求开始加速恢复,尤其在电力高增量和水电替代弱的环 境下,火电需求表现强劲。而供应端在经历了上一轮供给侧改革的出清后已进入了平台期; 此外“超产入刑”、“内蒙倒查 20 年”以及澳煤进口限令等也进一步限制着供应释放。在供应弹性拉紧的基础上遇上需求的强势增长,供需错配矛盾逐渐放大,电厂库存落至历史低位并大幅低于安全天数线。在供需持续错配下煤价一路上行至超 2,000 元/吨历史高点。

受益煤炭价格上涨,叠加公司煤炭赋存条件较好、开采成本较低,铁路输送和集运能力较强等,公司近三年每年平均营业利润与平均净创现均超百亿元。截至 2024 年 3 月末,公司(合并)资产总额为 889.53 亿元,所有者权益为578.56亿元,资产负债率为34.96%。2023年和2024年一季度末,公司营业总收入分别530.2亿元和124.27亿元,利润总额分别为120.41亿元和28.04亿元,净利润分别为 93.56 亿元和21.87亿元。

值得注意的是,伊泰B每股净资产逐年增长,今年一季度末每股净资产高达16.53元。然而公司目前股价却仅为1.78元/股,公司股价似乎与每股净资产出现倒挂。需要指出的是,中国神华一季度末每股净资产为21.46元,而目前股价为43.5元/股。

公司治理缺陷?大存大贷 百亿资金存于财务公司

伊泰B股与财务公司之间往来超百亿元,占其账面货币资金近九成。2023年年报显示,公司存于财务公司期末余额为112.56亿元,占同期货币资金之比为89.3%;同期贷款余额为50.29亿元。

值得注意的是,伊泰B出现大存大贷现象。2021年至2023年及一季度末,公司的全部债务分别为302.70 亿元、212.52亿元、170.41亿元及226.09亿元。在较高债务情况下,公司的利息成本也不低。2021年至2023年利息费用分别为16.46亿元、10.65亿元及7.41亿元。需要强调的是,公司向财务公司贷款成本显著高于其从财务公司获取利息收入,2023年年报显示,其在财务公司的存款利率范围为0.35%-1.55%,贷款利率范围为2.9%-3.85%。公司一边较高成本贷款,一边又较低利率水平存于财务公司,这种资金结构安排又是否合理?

对于财务公司与上市公司可能诱发资金风险问题,我们曾深入分析,并给出两大诱因与三大风险预警信号等研究结论。我们研究发现,无论是国企还是民企,财务公司出现资金占用背后大部分出现集团多元化扩张特征,当呈现出“母弱子强”后,上市公司往往可能沦为集团融资工具;财务公司诱发资金风险背后是公司治理结构导致的,如行政化色彩较重的国企央企等上市公司资金被迫归集至集团财务公司,上市公司资金流向集团低效资产,这对中小股东利益或将形成侵蚀。具体详见新浪财经上市公司研究院曾于2022年6月发表的《财务公司隐秘的角落:东旭系、亿利系等上市公司沦为集团融资工具?》的深度研究报告。

值得注意的是,伊泰B超百亿资金存于财务公司背后是其无实际控制人的治理结构。

据公告,伊泰B最终控制方为伊泰投资,由于伊泰投资的 35 名自然人股东受两千多名自然人信托持有该公司的全部股权,其股权结构非常分散,自成立以来作出任何重大决策均按照法律和该公司章程的规定履行董事会和股东会的决策程序,表决按照各股东持有的股权比例进行,股东会中通过任何决议至少需要持有二分之一以上股权的股东同意,法律规定的特别事项则需要持有三分之二以上股权的股东同意方可通过。 据此, 不存在拥有伊泰投资控制权、能够实际支配伊泰投资行为的主体,因此伊泰集团无实际控制人,即本公司无实际控制人。

据悉,1998-1999年伊泰集团成立时,股东为伊煤集团和伊盟煤炭集团公司内部职工持股会(简称职工持股会),持股比例分别为63%、37%;2002年12月,伊泰集团进行改制,将63%国有股权划转至鄂尔多斯市国有资产经营公司。国有股权退出后,伊泰集团转制为全体员工持股的民营企业;因出台新的规则,2000年民政部暂停职工持股会社会团体法人登记,证监会明确指出职工持股会不能成为公司股东,为规范持股主体适格性,职工持股会于2005年12月进行了规范登记,即设立了伊泰投资。

然而,从董事会结构及法人看,伊泰投资法人为核心人物张双旺,而其董事席位由张氏等三人把持主要席位,其中张双旺与张东海父子两人占有两大席位。

需要指出的是,伊泰集团共有直接和间接控股子公司74家,总资产超过1000亿元,员工6300多人,其中也涉及地产业务,公司累计开发面积430多万平方米,形成“伊泰天骄系列”“伊泰华府系列”“伊泰晴翠系列”等产品开发线。据悉,今年更有报道指出,伊泰系拟参与北外滩原恒大地块项目。 伊泰集团持有伊泰财务公司的60%的股份,伊泰B持有40%的股份。在控制权极其分散的情况下,伊泰系是否可能存在内部控制人风险?

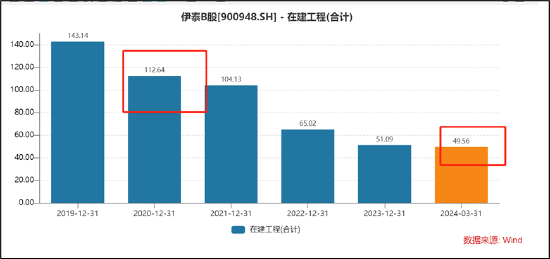

值得注意的是,伊泰B还出现巨额在建工程通过资产减值进行“一键清零”等现象。2021年,公司在建工程超百亿元,而至2024年一季报末,公司在建工程仅剩近50亿元。公司在建工程大幅减少背后是大额在建工程资产减值计提近60亿元,其中伊泰B于2020年在建工程资产减值超30亿元,2022年又进一步减值28亿元。

业内人士表示,对于大额在建工程频繁出现大额计提减值需要注意两点,其一,周期行业公司是否存在减值计提不充分等问题;其二,在公司治理结构存缺陷的情况下,需要警惕内部人利用在建工程将公司资金挪用等风险。伊泰B是否出现以上两种情况我们不得而知,但公司每股净资产值与股价出现倒挂现象,或也是投资者在用脚投票。